扫码购买正式版题库

- 海量题库

- 全真模拟

- 专项训练

- 预测试题

- 押题密卷

- 错题强化

(2005年)A股份有限公司(以下简称A公司)是从事化工产品生产经营的大型上市企业。2004年9月,为了取得原材料供应的主动权,A公司董事会决定收购其主要原材料供应商B股份有限公司(以下简称B公司)的全部股权,并聘请某证券公司作为并购顾问。有关资料如下:

1.并购及融资预案

(1)并购计划

B公司全部股份l亿股均为流通股。A公司预计在2005年一季度以平均每股l2元的价格收购B公司全部股份,另支付律师费、顾问费等并购费用0.2亿元,B公司被并购后将成为A公司的全资子公司。A公司预计2005年需要再投资7.8亿元对其设备进行改造,2007年底完成。

(2)融资计划

A公司并购及并购后所需投资总额为20亿元,有甲、乙、丙三个融资方案:

甲方案:向银行借入20亿元贷款,年利率5%,贷款期限为1年,贷款期满后可根据情况申请贷款展期。

乙方案:按照每股5元价格配发普通股4亿股,筹集20亿元。

丙方案:按照面值发行3年期可转换公司债券20亿元(共200万张,每张面值1 000元),票面利率为2.5%,每年年末付息。预计在2008年初按照每张债券转换为200股的比例全部转换为A公司的普通股。

2.其他相关资料

(1)B公司在2002年、2003年和2004年的净利润分别为l.4亿元、1.6亿元和0.6亿元。其中2003年净利润中包括处置闲置设备的净收益0.6亿元。B公司所在行业比较合理的市盈率指标为11。经评估确认,A公司并购B公司后的公司总价值将达55亿元。并购B公司前,A公司价值为40亿元,发行在外的普通股股数为6亿股。

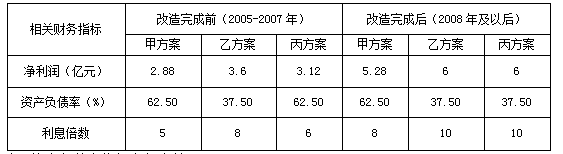

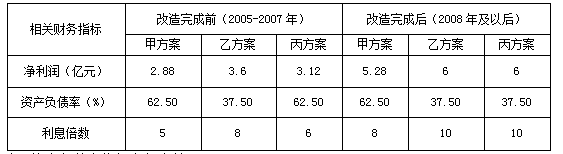

(2)A公司并购B公司后各年相关财务指标预测值如下:

注:资产负债率指标为年末数。

(3)贷款银行要求A公司并购B公司后,A公司必须满足资产负债率≤65%、利息倍数≥5.5的条件。

(4)在A公司特别股东大会上,绝大多数股东支持并购B公司,但要求管理层从财务分析角度对并购的合理性进行论证,确保并购后A公司每股收益不低于0.45元。

要求:

1.根据B公司近三年盈利的算术平均数,运用市盈率法计算B公司的价值。

2.计算A公司并购B公司的并购净收益,并从财务角度分析该项并购的可行性。

3.计算A公司并购B公司后的下列每股收益指标:

(1)甲、乙、丙三个融资方案在改造完成前(2005~2007年)各年的每股收益(元);

(2)甲、乙、丙三个融资方案在改造完成后(2008年及以后)的每股收益(元)。

4.分析甲、乙、丙三个融资方案对贷款银行和股东条件的满足程度,并指明贷款银行和股东均可接受的融资方案。

注:资产负债率指标为年末数。

(3)贷款银行要求A公司并购B公司后,A公司必须满足资产负债率≤65%、利息倍数≥5.5的条件。

(4)在A公司特别股东大会上,绝大多数股东支持并购B公司,但要求管理层从财务分析角度对并购的合理性进行论证,确保并购后A公司每股收益不低于0.45元。

要求:

1.根据B公司近三年盈利的算术平均数,运用市盈率法计算B公司的价值。

2.计算A公司并购B公司的并购净收益,并从财务角度分析该项并购的可行性。

3.计算A公司并购B公司后的下列每股收益指标:

(1)甲、乙、丙三个融资方案在改造完成前(2005~2007年)各年的每股收益(元);

(2)甲、乙、丙三个融资方案在改造完成后(2008年及以后)的每股收益(元)。

4.分析甲、乙、丙三个融资方案对贷款银行和股东条件的满足程度,并指明贷款银行和股东均可接受的融资方案。

问答题

(2005年)A股份有限公司(以下简称A公司)是从事化工产品生产经营的大型上市企业。2004年9月,为了取得原材料供应的主动权,A公司董事会决定收购其主要原材料供应商B股份有限公司(以下简称B公司)的全部股权,并聘请某证券公司作为并购顾问。有关资料如下: 1.并购及融资预案 (1)并购计划 B公司全部股份l亿股均为流通股。A公司预计在2005年一季度以平均每股l2元的价格收购B公司全部股份,另支付律师费、顾问费等并购费用0.2亿元,B公司被并购后将成为A公司的全资子公司。A公司预计2005年需要再投资7.8亿元对其设备进行改造,2007年底完成。 (2)融资计划 A公司并购及并购后所需投资总额为20亿元,有甲、乙、丙三个融资方案: 甲方案:向银行借入20亿元贷款,年利率5%,贷款期限为1年,贷款期满后可根据情况申请贷款展期。 乙方案:按照每股5元价格配发普通股4亿股,筹集20亿元。 丙方案:按照面值发行3年期可转换公司债券20亿元(共200万张,每张面值1 000元),票面利率为2.5%,每年年末付息。预计在2008年初按照每张债券转换为200股的比例全部转换为A公司的普通股。 2.其他相关资料 (1)B公司在2002年、2003年和2004年的净利润分别为l.4亿元、1.6亿元和0.6亿元。其中2003年净利润中包括处置闲置设备的净收益0.6亿元。B公司所在行业比较合理的市盈率指标为11。经评估确认,A公司并购B公司后的公司总价值将达55亿元。并购B公司前,A公司价值为40亿元,发行在外的普通股股数为6亿股。 (2)A公司并购B公司后各年相关财务指标预测值如下:注:资产负债率指标为年末数。 (3)贷款银行要求A公司并购B公司后,A公司必须满足资产负债率≤65%、利息倍数≥5.5的条件。 (4)在A公司特别股东大会上,绝大多数股东支持并购B公司,但要求管理层从财务分析角度对并购的合理性进行论证,确保并购后A公司每股收益不低于0.45元。 要求: 1.根据B公司近三年盈利的算术平均数,运用市盈率法计算B公司的价值。 2.计算A公司并购B公司的并购净收益,并从财务角度分析该项并购的可行性。 3.计算A公司并购B公司后的下列每股收益指标: (1)甲、乙、丙三个融资方案在改造完成前(2005~2007年)各年的每股收益(元); (2)甲、乙、丙三个融资方案在改造完成后(2008年及以后)的每股收益(元)。 4.分析甲、乙、丙三个融资方案对贷款银行和股东条件的满足程度,并指明贷款银行和股东均可接受的融资方案。

最新更新

热门题库

- 成考(专升本)题库

- 煤矿班组长题库

- 安全员(三类人员)题库

- 施工员题库

- P气瓶作业题库

- (中级)经济师题库

- N厂内专用机动车辆作业题库

- 电工题库

- (初级)银行从业资格题库

- 高校教师资格证题库

- 消防设施操作员题库

- 初级会计职称题库

- 高级会计题库

- 理财规划师题库

- 道路运输题库

- 环境影响评价工程师题库

- 房地产经纪人题库

- 教师招聘题库

- 一级建造师题库

- 安全员题库

- 营养师题库

- Q起重机械作业题库

- 同等学力申硕题库

- 检验类题库

- 土木工程师(水利水电)题库

- 研究生入学题库

- 消防工程师题库

- 电工作业题库

- 焊工作业题库

- A特种设备安全管理题库

- 煤矿安全管理人员题库

- 税务师题库

- 试验检测师(含助理)题库

- 统计师题库

- 建筑特殊工种题库

- 安全工程师题库

- 教师资格题库

- 理工类题库

- 安全管理人员题库

- 茶艺师题库

- 证券投资顾问题库

- 一级注册建筑师题库

- 中式烹调师题库

- 证劵从业(旧版)题库

- 会计从业资格考试题库

- 二级建造师题库

- 软件水平考试题库

- (高级)经济师题库

- 卫生类题库

- 二级注册建筑师题库

- 高处作业题库

- 会计从业题库

- 材料员题库

- 煤矿主要负责人题库

- 烟花爆竹安全作业题库

- 机械员题库

- 注册测绘师题库

- 国家电网招聘题库

- 演出经纪人题库

- 证劵从业(新版)题库

- 报关员题库

- 特种设备焊接作业题库

- 审计师题库

- T电梯作业题库

- 中级安全工程师题库

- 主治类题库

- 二级造价工程师题库

- 监管人员执法题库

- 劳务员题库

- 西式面点师题库

- 公安政法干警题库

- 汽车修理工题库

- 冶金(有色)生产安全作业题库

- BIM工程师题库

- 公用设备工程师题库

- 执业药师题库

- 投资项目管理师题库

- 招标师题库

- G锅炉作业题库

- 健康管理师题库

- 房地产经纪协理题库

- 监理工程师题库

- 注册环保工程师题库

- R压力容器作业题库

- 导游资格证题库

- 投资银行业务-保荐代表人题库

- 注册会计师题库

- 卫生招聘考试题库

- 质量工程师题库

- 银行招聘考试题库

- 报检员题库

- 期货从业资格题库

- 岩土工程师题库

- 设备监理师题库

- 物业管理师题库

- 成考(高起点)题库

- 资产评估师题库

- (初级)经济师题库

- D压力管道作业题库

- 保育员题库

- 三支一扶题库

- 自考(医学)题库

- (中级)银行从业资格题库

- 标准员题库

- 心理咨询师题库

- 注册消防工程师题库

- 注册结构工程师题库

- 资料员题库

- 车工题库

- 危险化学品安全作业题库

- 陕西省-社区专职工作人员招聘题库

- 汽车驾驶员题库

- 事业单位公开招聘题库

- 注册城乡规划师题库

- 基金从业资格题库

- 主要负责人题库

- 焊工题库

- 煤矿特种作业人员题库

- 制冷与空调作业题库

- 国家公务员题库

- 医师类题库

- 金属非金属矿山安全作业题库

- 护理类题库

- 中药学类题库

- 房地产估价师题库

- 中式面点师题库

- 中级会计职称题库

- 初级管理会计师题库

- 咨询工程师题库

- 军队文职人员招聘题库

- 证券分析师题库

- 注册电气工程师题库

- 药学类题库

- 石油天然气安全作业题库

- 一级造价工程师题库

- 法律职业资格(原司法考试)题库

- 质量员题库

- 健康管理师题库

- 企业人力资源管理师题库

- 土地登记代理人题库

- 社会工作者题库

- 综合类题库

- 省公务员-行测题库

- 钳工题库

- 美容师题库

注:资产负债率指标为年末数。

(3)贷款银行要求A公司并购B公司后,A公司必须满足资产负债率≤65%、利息倍数≥5.5的条件。

(4)在A公司特别股东大会上,绝大多数股东支持并购B公司,但要求管理层从财务分析角度对并购的合理性进行论证,确保并购后A公司每股收益不低于0.45元。

要求:

1.根据B公司近三年盈利的算术平均数,运用市盈率法计算B公司的价值。

2.计算A公司并购B公司的并购净收益,并从财务角度分析该项并购的可行性。

3.计算A公司并购B公司后的下列每股收益指标:

(1)甲、乙、丙三个融资方案在改造完成前(2005~2007年)各年的每股收益(元);

(2)甲、乙、丙三个融资方案在改造完成后(2008年及以后)的每股收益(元)。

4.分析甲、乙、丙三个融资方案对贷款银行和股东条件的满足程度,并指明贷款银行和股东均可接受的融资方案。

注:资产负债率指标为年末数。

(3)贷款银行要求A公司并购B公司后,A公司必须满足资产负债率≤65%、利息倍数≥5.5的条件。

(4)在A公司特别股东大会上,绝大多数股东支持并购B公司,但要求管理层从财务分析角度对并购的合理性进行论证,确保并购后A公司每股收益不低于0.45元。

要求:

1.根据B公司近三年盈利的算术平均数,运用市盈率法计算B公司的价值。

2.计算A公司并购B公司的并购净收益,并从财务角度分析该项并购的可行性。

3.计算A公司并购B公司后的下列每股收益指标:

(1)甲、乙、丙三个融资方案在改造完成前(2005~2007年)各年的每股收益(元);

(2)甲、乙、丙三个融资方案在改造完成后(2008年及以后)的每股收益(元)。

4.分析甲、乙、丙三个融资方案对贷款银行和股东条件的满足程度,并指明贷款银行和股东均可接受的融资方案。